免职声明:本网站为公益性网站,部分信息来自网络,如果涉及贵网站的知识产权,请及时反馈,我们承诺第一时间删除!

This website is a public welfare website, part of the information from the Internet, if it involves the intellectual property rights of your website, please timely feedback, we promise to delete the first time.

电话Tel: 19550540085: QQ号: 929496072 or 邮箱Email: Lng@vip.qq.com

摘要: 对于中国来说,需要考虑的是如何以最低成本、对经济增长的最小冲击实现减排。人们在寻求技术手段减排的同时,也在探索碳排放权市场交易的可行途径。业界普遍认为,探索碳交易路径,培育现货和期货相结合的多层次市场交易体系,综合运用行政手段和市场机制是有效的..

|

对于中国来说,需要考虑的是如何以最低成本、对经济增长的最小冲击实现减排。人们在寻求技术手段减排的同时,也在探索碳排放权市场交易的可行途径。业界普遍认为,探索碳交易路径,培育现货和期货相结合的多层次市场交易体系,综合运用行政手段和市场机制是有效的办法之一。于是,一个新名词跳入大众视线——碳金融。

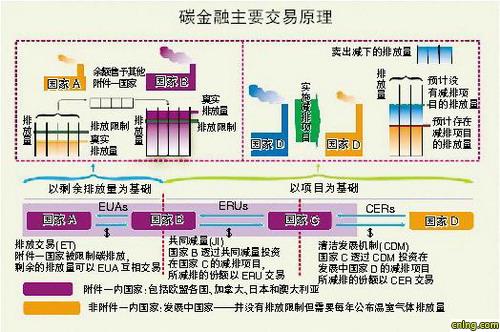

国际碳金融方兴未艾 《京都议定书》为国家之间开展碳排放权贸易提供了一个全新框架,且逐渐孕育了一个崭新的碳排放权交易市场。 为从碳减排权中获得能源效率和可持续发展的收益,全球开始建立碳资本与碳金融体系, 碳排放权进一步衍生为具有投资价值和流动性的金融资产。国家信息中心经济预测部副研究员张茉楠认为,目前碳排放权的“准金融属性”已开始显现,并成为继石油等大宗商品之后又一新的价值符号。 随着金融创新的不断深入,基于碳交易的金融产品层出不穷,远期产品、期货产品、期权产品及掉期产品不断涌现。目前,全球已建立20多个碳交易平台,遍布欧洲、北美、南美和亚洲市场。2008年全球碳排放市场规模达1263亿美元,较2005年增加了近11倍。据英国新能源财务公司6月19日发布的预测报告,全球碳交易市场2020年将达到35000亿美元。 据上海期货交易所能源化工部高级总监陆丰介绍,目前国际排放权交易市场并未形成统一市场。市场上交易着不同标的的产品且存在着不同的合同结构,各市场对交易的管理规则也不相同。在各区域市场中,欧盟排放贸易体系担任全球引领者的角色。 中国碳金融渐行渐近 在全球碳市场中,中国是全世界核证减排量(核证的温室气体减排量CER)一级市场上最大供应国。据联合国CDM项目执行理事会数据,截至11月25日,中国已注册项目671个,占总数35.15%,已获得核发CER 1.69亿吨,占核发总量47.51%,项目数和减排量均居世界首位。 然而,中国目前处于国际碳市场及碳价值链的低端位置,并没有话语权,不得不接受外国碳交易机构设定的较低的碳价格。当国际碳市场价格下滑时,中国企业在CDM项目建设周期中还承担着违约风险。 张茉楠认为,目前我国碳资本与碳金融发展落后,不仅缺乏成熟的碳交易制度、碳交易场所和碳交易平台,而且没有碳掉期交易、碳证券、碳期货等各种碳金融衍生品的金融创新产品以及科学合理的利益补偿机制。这使中国面临着全球碳金融及其定价权缺失带来的严峻挑战。因此,中国在新的全球碳金融框架下争取主动权刻不容缓。 中国于去年成立三家碳排放权交易所,分别是上海环境能源交易所、北京环境交易所和天津排放权交易所,碳交易尚处于起步阶段。目前,我国相关部门及机构已开始着手探索符合中国国情的碳交易路径。天津排放权交易所总经理高正琦曾公开表示,该所正在制定国内碳排放权交易规则,明年中国市场有望开展真正的碳排放交易。 期货主要作用之一是套期保值,如果国内CDM项目企业可以参与二氧化碳减排量期货或期权交易,就能更加主动地对碳价格进行风险控制。陆丰表示,虽然现阶段上市相关期货品种可行性较差,但目前上期所正在着手开展排放权期货交易品种的创新设计,并在今后适当的时机和政策环境下,推出符合市场需求的排放权期货交易品种。 能源企业面临新抉择 对我国能源企业而言,碳交易既是机遇也是挑战。 目前,碳减排市场有两大类,一类是依托欧盟碳排放体系基于配额的碳交易,另一类则是依托CDM碳减排交易市场。张茉楠认为,目前来看,CDM碳减排交易市场是中国未来发展的一大趋势。传统能源企业在这场“低碳革命”中必将面临很大挑战,但如果能够充分利用CDM碳减排交易市场,也许会带来意想不到的收益。 2008年3月14日,中国最大的CDM项目之一——中国石油辽阳石化氧化二氮CDM减排项目正式引气开车。这一项目是国内能源企业充分利用国际规则推进节能减排的一次成功尝试,也为国内能源企业参与国际碳交易市场开辟了道路。 尽管我国能源企业碳交易成功的例子不多,但各方都在尝试,以期能够走入碳交易市场,享受“天上掉馅饼”的喜悦。 但需注意,申请CDM项目前期成本较高,而且目前国际碳交易市场还是买方市场,发展中国家企业本身没有定价权,信息与能力的不对称,使发展中国家处于被动地位。因此,如何利用好碳排放规则,是我国能源企业需要深入思考的问题。 相关背景 碳交易·碳金融 2005年《京都议定书》建立了三种灵活的减排机制,即国际排放贸易(ET)、联合履行机制(JI)和清洁发展机制(CDM)。其中,清洁发展机制允许发达国家通过在发展中国家进行有利于减排或者吸收大气温室气体的项目,作为本国达到减排指标的一部分。 《京都议定书》为各国制定了二氧化碳减排指标,但是各国在具体实现减排目标时也面临各种困难。为此,“碳排放权交易”制度应运而生。《京都议定书》给每个发达国家确定了一个二氧化碳的“排放额度”,并允许那些额度不够用的国家向额度富裕或者没有限制的国家购买“排放指标”。自此,人们可以像买卖股票一样,在交易所里进行二氧化碳排放权的交易。 2003年,英国政府在能源白皮书中首次提出了“低碳经济”概念,获得世界范围的认同与推广,“绿色金融”的概念应运而生。随着绿色金融的深化,人们开始用“碳金融”泛指所有服务于限制温室气体排放的金融活动。碳金融包括碳排放权及其衍生品的交易和投资、低碳项目开发的投融资及其他相关的金融中介活动。现阶段,碳金融主要指依托于碳交易的金融活动。 |